Professional Documents

Culture Documents

Codigo Rio Art. 177-178

Uploaded by

Arnold Chup QuilicheOriginal Title

Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Codigo Rio Art. 177-178

Uploaded by

Arnold Chup QuilicheCopyright:

Available Formats

TEXTO UNICO ORDENADO DEL CODIGO TRIBUTARIO

Artculo 177.- INFRACCIONES RELACIONADAS CON LA OBLIGACION DE PERMITIR EL CONTROL DE LA ADMINISTRACION, INFORMAR Y COMPARECER ANTE LA MISMA Constituyen infracciones relacionadas con la obligacin de permitir el control de la Administracin, informar y comparecer ante la misma: 1. 2. No exhibir los libros, registros u otros documentos que sta solicite. Ocultar o destruir bienes, libros y registros contables, documentacin sustentadora, informes, anlisis y antecedentes de las operaciones que estn relacionadas con hechos susceptibles de generar obligaciones tributarias, antes del plazo de prescripcin de los tributos. No mantener en condiciones de operacin los soportes portadores de micro formas grabadas, los soportes magnticos y otros medios de almacenamiento de informacin utilizados en las aplicaciones que incluyen datos vinculados con la materia imponible, cuando se efecten registros mediante micro archivos o sistemas electrnicos computarizados o en otros medios de almacenamiento de informacin. Reabrir indebidamente el local, establecimiento u oficina de profesionales independientes sobre los cuales se haya impuesto la sancin de cierre temporal de establecimiento u oficina de profesionales independientes sin haberse vencido el trmino sealado para la reapertura y/o sin la presencia de un funcionario de la administracin. No proporcionar la informacin o documentacin que sea requerida por la Administracin sobre sus actividades o las de terceros con los que guarde relacin o proporcionarla sin observar la forma, plazos y condiciones que establezca la Administracin Tributaria. Proporcionar a la Administracin Tributaria informacin no conforme con la realidad. No comparecer ante la Administracin Tributaria o comparecer fuera del plazo establecido para ello. Autorizar estados financieros, declaraciones, documentos u otras informaciones exhibidas o presentadas a la Administracin Tributaria conteniendo informacin no conforme a la realidad, o autorizar balances anuales sin haber cerrado los libros de contabilidad. Presentar los estados financieros o declaraciones sin haber cerrado los libros contables. No exhibir, ocultar o destruir sellos, carteles o letreros oficiales, seales y dems medios utilizados o distribuidos por la Administracin Tributaria. No permitir o no facilitar a la Administracin Tributaria, el uso de equipo tcnico de recuperacin visual de micro formas y de equipamiento de computacin o de otros medios de almacenamiento de informacin para la realizacin de tareas de auditora tributaria, cuando se hallaren bajo fiscalizacin o verificacin. Violar los precintos de seguridad, cintas u otros mecanismos de seguridad empleados en las inspecciones, inmovilizaciones o en la ejecucin de sanciones. No efectuar las retenciones o percepciones establecidas por Ley, salvo que el agente de retencin o percepcin hubiera cumplido con efectuar el pago del tributo que debi retener o percibir dentro de los plazos establecidos. Autorizar los libros de actas, as como los registros y libros contables u otros registros vinculados a asuntos tributarios sin seguir el procedimiento establecido por la SUNAT. No proporcionar o comunicar a la Administracin Tributaria, en las condiciones que sta establezca, las informaciones relativas a hechos generadores de obligaciones tributarias que tenga en conocimiento en el ejercicio de la funcin notarial o pblica. Impedir que funcionarios de la Administracin Tributaria efecten inspecciones, tomas de inventario de bienes, o controlen su ejecucin, la comprobacin fsica y valuacin y/o no permitir que se practiquen arqueos de caja, valores, documentos y control de ingresos, as como no permitir y/o no facilitar la inspeccin o el control de los medios de transporte. Impedir u obstaculizar la inmovilizacin o incautacin no permitiendo el ingreso de los funcionarios de la Administracin Tributaria al local o al establecimiento o a la oficina de profesionales independientes. No facilitar el acceso a los contadores manuales, electrnicos y/o mecnicos de las mquinas tragamonedas, no permitir la instalacin de soportes informticos que faciliten el control de ingresos de mquinas tragamonedas; o no proporcionar la informacin necesaria para verificar el funcionamiento de los mismos. No permitir la instalacin de sistemas informticos, equipos u otros medios proporcionados por la SUNAT para el control tributario. No facilitar el acceso a los sistemas informticos, equipos u otros medios proporcionados por la SUNAT para el control tributario. No implementar, las empresas que explotan juegos de casino y/o mquinas tragamonedas, el Sistema Unificado en Tiempo Real o implementar un sistema que no rene las caractersticas tcnicas establecidas por SUNAT. No cumplir con las disposiciones sobre actividades artsticas o vinculadas a espectculos pblicos. No proporcionar la informacin solicitada con ocasin de la ejecucin del embargo en forma de retencin a que se refiere el numeral 4 del artculo 118 del presente Cdigo Tributario.

3.

4.

5.

6. 7. 8.

9. 10. 11.

12. 13.

14. 15.

16.

17. 18.

19. 20. 21.

22. 23.

24. No exhibir en un lugar visible de la unidad de explotacin donde los sujetos acogidos al Nuevo Rgimen nico Simplificado desarrollen sus actividades, los emblemas y/o signos distintivos proporcionados por la SUNAT as como el comprobante de informacin registrada y las constancias de pago. 25. No exhibir o no presentar el Estudio Tcnico que respalde el clculo de precios de transferencia conforme a ley. No entregar los Certificados o Constancias de retencin o percepcin de tributos, as como el certificado de rentas y retenciones, segn corresponda, de acuerdo a lo dispuesto en las normas tributarias. 26. No exhibir o no presentar la documentacin e informacin a que hace referencia la primera parte del segundo prrafo del inciso g) del artculo 32 A de la Ley del Impuesto a la Renta, que entre otros respalde el clculo de precios de transferencia, conforme a ley.

Artculo 178.- INFRACCIONES RELACIONADAS CON EL CUMPLIMIENTO DE LAS OBLIGACIONES TRIBUTARIAS Constituyen infracciones relacionadas con el cumplimiento de las obligaciones tributarias: 1. No incluir en las declaraciones ingresos y/o remuneraciones y/o retribuciones y/o rentas y/o patrimonio y/o actos gravados y/o tributos retenidos o percibidos, y/o aplicar tasas o porcentajes o coeficientes distintos a los que les corresponde en la determinacin de los pagos a cuenta o anticipos, o declarar cifras o datos falsos u omitir circunstancias en las declaraciones, que influyan en la determinacin de la obligacin tributaria; y/o que generen aumentos indebidos de saldos o prdidas tributarias o crditos a favor del deudor tributario y/o que generen la obtencin indebida de Notas de Crdito Negociables u otros valores similares. 2. Emplear bienes o productos que gocen de exoneraciones o beneficios en actividades distintas de las que corresponden. 3. Elaborar o comercializar clandestinamente bienes gravados mediante la sustraccin a los controles fiscales; la utilizacin indebida de sellos, timbres, precintos y dems medios de control; la destruccin o adulteracin de los mismos; la alteracin de las caractersticas de los bienes; la ocultacin, cambio de destino o falsa indicacin de la procedencia de los mismos. 4. No pagar dentro de los plazos establecidos los tributos retenidos o percibidos. 5. No pagar en la forma o condiciones establecidas por la Administracin Tributaria o utilizar un medio de pago distinto de los sealados en las normas tributarias, cuando se hubiera eximido de la obligacin de presentar declaracin jurada. 6. No entregar a la Administracin Tributaria el monto retenido por embargo en forma de retencin 7. Permitir que un tercero goce de las exoneraciones contenidas en el Apndice de la Ley N 28194, sin dar cumplimiento a lo sealado en el artculo 11 de la citada ley. 8. Presentar la declaracin jurada a que hace referencia el artculo 11 de la Ley N 28194 con informacin no conforme con la realidad.

CASOS PRCTICOS: Cmo se determina la sancin por declarar cifras o datos falsos?

CASO N 1: SANCIN POR DECLARAR SALDO A FAVOR INDEBIDO

La empresa LOS JAZMINES S.R.L. contribuyente del Rgimen General del Impuesto a la Renta, y dedicada a la comercializacin de vehculos, present el PDT 621 del Perodo Marzo 2010, determinando un saldo a favor de S/. 2,500 (Impuesto bruto S/. 5,500 Crdito Fiscal S/. 8,000). No obstante, luego de presentada la citada declaracin, verifica que incluy indebidamente una factura de compra cuyo IGV ascenda a S/. 3,800. Al respecto, nos piden ayuda para determinar el monto de la multa.

SOLUCIN: El numeral 1 del artculo 178 del Cdigo Tributario prescribe que constituye infraccin relacionadas con el cumplimiento de las obligaciones tributarias entre otros, el () declarar cifras o datos falsos u omitir circunstancias en las declaraciones, que influyan en la determinacin de la obligacin tributaria; y/o que generen aumentos indebidos de saldos o prdidas tributarias o crditos a favor del deudor tributario (). En el caso expuesto por la empresa LOS JAZMINES S. R. L. es evidente que la misma habra incurrido en la infraccin en referencia pues en principio efectu una declaracin con cifras o datos falsos, la que influy de manera directa en la determinacin de la obligacin del perodo, al determinarse un menor tributo a pagar, como consecuencia de un aumento indebido del crdito fiscal del IGV. De lo anterior, podemos afirmar que para los supuestos en los que inicialmente se declara un saldo a favor del IGV y luego se determina un tributo a pagar, el literal b) de la Nota 21 de la Tabla I de Infracciones y Sanciones del Cdigo Tributario (aplicable a los contribuyentes del Rgimen General del Impuesto a la Renta), prescribe que en estos casos, la sancin ser determinada sumando el

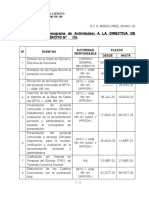

50% del tributo omitido ms el 50% del monto declarado indebidamente como saldo a favor. As: MULTA = 50% tributo omitido + 50% saldo declarado indebidamente En tal sentido, de acuerdo a lo antes sealado, para determinar la multa tratndose del caso expuesto por la empresa LOS JAZMINES S. R. L. se deber seguir el siguiente procedimiento: a) Determinacin del Saldo a favor indebido y del Tributo omitido DECLARACIN INICIAL BASE IGV 29,947 5,500. 42,105 (8,000) (2,500) 0 DECLARACIN RECTIFICATORIA BASE IGV 28,947 5,500. 22,105 (4,200) 0 1,300. SALDO A FAVOR INDEBIDO TRIBUTO OMITIDO

DETALLE Ventas Compras Saldo a favor Tributo Resultante

(2,500) 1,300

Es importante mencionar que para determinar el Saldo a Favor Indebido y el tributo omitido, debemos considerar lo siguiente:

Tributo omitido o saldo, crdito u otro concepto similar determinado indebidamente o prdida indebidamente declarada.

Tributo o saldo, crdito u otro concepto similar o prdida del perodo o ejercicio gravable, obtenido por autoliquidacin o en su caso, como producto de la fiscalizacin.

Tributo Resultante o saldo, crdito u otro concepto similar o prdida del perodo o ejercicio gravable, declarado inicialmente

De ser as, tendramos lo siguiente: Determinacin del Tributo Omitido Tributo omitido Tributo omitido Tributo omitido = = = (Tributo Resultante s/ DDJJ Rectificatoria) (Tributo Resultante s/ DDJJ Inicial) (S/. 1,300) (S/. 0) S/. 1,300

Determinacin del Saldo a Favor Indebido (SFI) SFI SFI SFI = = = ( SF s/ DDJJ Rectificatoria) (SF s/ DDJJ Original) (S/. 0) (S/. 2,500) S/. 2,500

b) Clculo de la Multa Determinados tanto el Tributo Omitido como el Saldo a Favor determinado indebidamente, calculamos la multa, la cual en aplicacin de la cuarta Nota de la Tabla I de Infracciones y Sanciones del Cdigo Tributario, no podr ser menor al 5% de la UIT, la que para el ao 2010 equivale a S/. 180. Tributo omitido Saldo declarado indevidamente Multa (50% de S/. 1,300) + (50% de S/. 2,500) Multa mnima (5% de la UIT) Multa a considerar (el monto mayor) : : : : : S/. 1,300.00 S/. 2,500.00 S/. 1,900.00 S/. 180.00 S/. 1,900.00

c) Aplicacin del Rgimen de Incentivos Es importante indicar que a la Multa determinada, de acuerdo con el punto anterior, le podr ser de aplicacin el Rgimen de Incentivos previsto en el artculo 179 del Cdigo Tributario, pudindose aplicar las siguientes rebajas de acuerdo a los momentos en que se cumple con regularizar la omisin:

PORCENTAJE CONDICIN

90%

70%

Siempre que el deudor tributario cumpla con declarar la deuda tributaria omitida con anterioridad a cualquier notificacin o requerimiento de la Administracin relativa al tributo o perodo a regularizar. Si la declaracin se realiza con posterioridad a la notificacin de un requerimiento de la Administracin, pero antes del cumplimiento del plazo otorgado por sta segn lo dispuesto en el artculo 75 (1) o en su defecto, de no haberse otorgado dicho plazo, antes de que surta efectos La notificacin de la Orden de Pago o Resolucin de Determinacin, segn corresponda, o la Resolucin de Multa. Si el deudor tributario cancela la Orden de Pago o la Resolucin de Determinacin y la Resolucin de Multa notificadas con anterioridad al vencimiento del plazo establecido en el primer prrafo del artculo 117(2) del Cdigo Tributario respecto de la Resolucin de Multa, siempre que no interponga medio impugnatorio alguno.

50%

As, en el caso de la empresa LOS JAZMINES S.R.L., la multa determinada podr rebajarse en un 90% si la misma cumple con declarar la deuda tributaria omitida con anterioridad a cualquier notificacin o requerimiento de la Administracin relativa al tributo o perodo a regularizar. De ser as, tendramos lo siguiente: Multa a considerar Regmen de Incentivos (90%) Multa com incentivos : : : S/. 1,900.00 (S/. 1,710.00) S/. 190.00 + interesses moratrios correspondientes

CASO N 2.1: CIFRAS O DATOS FALSOS: P/A/C DEL IMPUESTO A LA RENTA

La empresa LOS ALEMANES S.A.C determin su p/a/c del Impuesto a la Renta del perodo Abril de 2010 aplicando un coeficiente de 0.04 sobre una base imponible de S/. 100,000, obteniendo un monto por pagar de S/. 4,000. No obstante, al verificar la informacin del 2009 concluye que se ha incurrido en un error pues el factor que se debi utilizar era en realidad de 0.045 debiendo haber determinado un pago a cuenta de S/. 4,500. Sobre el particular, nos consultan, si dicha diferencia ocasiona la generacin de la infraccin tipificada en el numeral 1 del artculo 178 del Cdigo Tributario. De ser as, nos piden determinar la sancin aplicable. SOLUCIN: La aplicacin de tasas o porcentajes o coeficientes distintos a los que correspondiese en la determinacin de los pagos a cuenta o anticipos que influyan en la determinacin de la obligacin tributaria, tambin configura la infraccin establecida en el numeral 1 del artculo 178 del Cdigo Tributario. En ese caso, la sancin ser equivalente al 50% del tributo omitido, la cual ser determinado de acuerdo a lo siguiente: a) Determinacin del tributo omitido DETALLE Tributo Resultante DDJJ Rectificatoria Tributo Resultante DDJJ Original BASE S/. 100,000 S/. 100,000 P/A/C 4,500. (4,000.)

Tributo Omitido

b) Determinacin de la sancin Tributo omitido Sancin (50% Tributo omitido) Multa mnima (5% de la UIT) Multa aplicable

500

S/. 500 S/. 250 S/. 180 S/. 250

As, en el caso de la empresa LOS ALEMANES S.A.C. la multa determinada podr rebajarse en un 90% si la misma cumple con declarar la deuda tributaria omitida con anterioridad a cualquier notificacin o requerimiento de la Administracin relativa al tributo o perodo a regularizar. De ser as, tendramos lo siguiente: Multa aplicable S/. 250 Rgimen de Incentivos (90%) (S/. 225) Multa rebajada S/. 25

CASO N 2.2: DECLARAR CIFRAS O DATOS FALSOS: IGV

La empresa SISTEM GOTIC S.R.L. present su PDT 621 del perodo Agosto de 2010, considerando un IGV de ventas de S/. 10,000 y un IGV de compras de S/. 7,500, resultando un IGV a pagar de S/. 2,500. Posteriormente, detecta una omisin en la declaracin inicialmente presentada, pues el IGV de Compras, debi ser de S/. 5,000. Nos consultan la forma de determinar la multa correspondiente considerando que el sujeto infractor se encuentra en el Rgimen General del Impuesto a la Renta. SOLUCIN:

En este caso, debemos determinar el Tributo Omitido, el cual se halla de la siguiente forma: DECLARACIN INICIAL BASE 52,632 39,474 IGV 10,000. (7,500) 2,500 DECLARACIN RECTIFICATORIA BASE 52,632 26,316 IGV 10,000. (5,000) 5,000 SALDO A FAVOR INDEBIDO TRIBUTO OMITIDO

DETALLE Ventas Compras Tributo Resultante

2,500

Habiendo determinado el Tributo Omitido, procedemos a efectuar el siguiente clculo de la multa: Tributo omitido Multa (50% Tributo omitido) Multa mnima (5% de la UIT) Multa aplicable : S/. 2,500 : S/. 1,250 : S/. 180 : S/. 1,250

Respecto de la multa determinada, es preciso tomar en consideracin que el Rgimen de Incentivos establecido en el artculo 179 del Cdigo Tributario, establece que la multa determinada por la infraccin del numeral 1 del artculo 178, puede rebajarse en un 90% siempre que el deudor tributario cumpla con declarar la deuda tributaria omitida con anterioridad a cualquier notificacin o requerimiento de la Administracin relativa al tributo o perodo a regularizar. En tal sentido, de regularizarse la infraccin antes que la SUNAT notifique, tendramos: Multa (50% Tributo omitido) Rgimen Incentivos (90%) Multa con incentivos : S/. 1,250 :(S/. 1,125) : S/. 125

Es importante mencionar que a la multa determinada, se le adicionarn los intereses moratorios hasta la fecha de cancelacin.

CASO N 3: CUANDO EL TRIBUTO NO HA SIDO RETENIDO SE CONFIGURA LA INFRACCIN DE DECLARAR CIFRAS O DATOS FALSOS?

El Contador de la empresa MANIZALES S.R.L. nos comenta que por un error del departamento que dirige, no se ha efectuado la retencin del Impuesto a la Renta de Quinta Categora del mes de Agosto de 2010 a su trabajador Sr. Lus Garca, por un importe de S/. 550. Al respecto, nos consultan s adems de la infraccin tipificada en el numeral 13 del artculo 177 del Cdigo Tributario, tambin se ha incurrido en la infraccin del numeral 1 del artculo 178 del Cdigo Tributario?. SOLUCIN: El numeral 13 del artculo 177 del Cdigo Tributario, establece que constituye infraccin vinculada a la obligacin de permitir el control de la Administracin Tributaria, el No efectuar las retenciones o percepciones establecidas por Ley, infraccin que se sanciona con una multa equivalente al 50% del tributo no retenido. Siendo as, la sancin se calculara de la siguiente forma, siempre considerando que la multa no podr ser menor al 5% de la UIT (S/. 180 para el 2010): Infraccin Sancin Tributo no retenido Sancin (S/. 550 x 50%) Multa mnima 5% de la UIT Multa aplicable (el mayor) : : : : : : Nm. 13 del art. 177 del C.T. 50% del tributo no retenido S/. 550.00 S/. 275.00 S/. 180.00 S/. 275.00

De otra parte, es pertinente considerar que a la sancin del numeral 13 del artculo 177 del Cdigo Tributario, se le podr aplicar el Rgimen de Gradualidad previsto en la Resolucin de Superintendencia N 063-2007/SUNAT, la cual contempla las siguientes rebajas: De acuerdo a lo anterior, si la empresa MANIZALES S.R.L subsana la infraccin antes que surta efecto la notificacin del requerimiento de fiscalizacin o del documento en el que se le comunica al infractor que ha incurrido en infraccin, segn el caso, y se paga la multa dentro de este plazo, la multa ser rebajada en un 90%. Multa aplicable Rgimen Gradualidad (90%) Multa con Gradualidad : : : S/. 275.00 (S/. 247.50) S/. 27.50

You might also like

- La gran transformación de PolanyiDocument14 pagesLa gran transformación de PolanyiChiara100% (1)

- Guía MusescoreDocument259 pagesGuía MusescoreDiego Sebastián García100% (1)

- Ensayo Motores DieselDocument3 pagesEnsayo Motores DieselNicolas Huertas0% (1)

- Metodologia Del Entrenamiento DeportivoDocument3 pagesMetodologia Del Entrenamiento DeportivoyolimarNo ratings yet

- Clase 33A Excel BASICO - INTERMEDIO - AVANZADO - Ejercicios de Algunos Temas AnterioresDocument6 pagesClase 33A Excel BASICO - INTERMEDIO - AVANZADO - Ejercicios de Algunos Temas AnterioresLuis PalacioNo ratings yet

- Sempei U3 Elementos Gestion DirectivaDocument20 pagesSempei U3 Elementos Gestion DirectivamelvaNo ratings yet

- Recetas EntulineaDocument47 pagesRecetas EntulineaGemaNo ratings yet

- AutocompasiónDocument13 pagesAutocompasiónGabriela LópezNo ratings yet

- Equipos ATEXDocument31 pagesEquipos ATEXRoberto ZabalaNo ratings yet

- Leucemia Mieloide AgudaDocument9 pagesLeucemia Mieloide AgudaDenisse KamNo ratings yet

- 2 Anexo B Cronograma Actividades OficialessssDocument2 pages2 Anexo B Cronograma Actividades OficialessssS ErsNo ratings yet

- HOMÓNIMOSDocument3 pagesHOMÓNIMOSJack Brothers100% (1)

- Qué Es El Campo Visual y Qué Importancia TieneDocument4 pagesQué Es El Campo Visual y Qué Importancia TieneFelipe Matteo Garcia ZambitoNo ratings yet

- 50 Recetas Con Bebidas Probióticas Caseras Edición 1Document77 pages50 Recetas Con Bebidas Probióticas Caseras Edición 1A. Yehoshua G. E.100% (1)

- 3 El Lenguaje en La MedicinaDocument4 pages3 El Lenguaje en La MedicinaDerrardja YounesNo ratings yet

- GUIA 11 DETERMINACION DE PARAMETROS EDAFICOS ESTUDIADOS EN UNA CALICATA - RemovedDocument15 pagesGUIA 11 DETERMINACION DE PARAMETROS EDAFICOS ESTUDIADOS EN UNA CALICATA - RemovedjngavilanesNo ratings yet

- El Comunismo PrimitivoDocument12 pagesEl Comunismo PrimitivoivasitonNo ratings yet

- NeuropsicologiaDocument7 pagesNeuropsicologiayesmiNo ratings yet

- Act 11 Evidencia 6 Aceite de PalmaDocument4 pagesAct 11 Evidencia 6 Aceite de PalmaLaura GarzonNo ratings yet

- Dirección como proceso administrativoDocument14 pagesDirección como proceso administrativoJuan Pa MartinezNo ratings yet

- El MarxismoDocument8 pagesEl MarxismoNadia Ivette Carreño RolonNo ratings yet

- Antonio Lascurain AlgebraDocument171 pagesAntonio Lascurain AlgebraAndres justoNo ratings yet

- Examen RIEPs 2013Document18 pagesExamen RIEPs 2013Anonymous ehXgyyg100% (1)

- Norma Diseño Geometrico de Carreteras - Tomo IDocument208 pagesNorma Diseño Geometrico de Carreteras - Tomo IFrancoNo ratings yet

- 3 Costos EstimadosDocument5 pages3 Costos EstimadosCarol Patricia Micá PérezNo ratings yet

- Plan de Desarrollo-CEDAP-Al 2018 (Por Aprobarse)Document61 pagesPlan de Desarrollo-CEDAP-Al 2018 (Por Aprobarse)Javier Perez SanchezNo ratings yet

- Timeline PDFDocument9 pagesTimeline PDFapi-435931410No ratings yet

- Parte 5-1-150Document150 pagesParte 5-1-150Eduardo Mejía RomeroNo ratings yet

- Ejercicios Quimica OrganicaDocument3 pagesEjercicios Quimica OrganicaJessyAlexaNo ratings yet

- Lengua HebreaDocument4 pagesLengua HebreasylviatedescoNo ratings yet